Hvad er effektiv interessemetode?

Effektiv rentemetode bruges til at fordele renteomkostninger over finansielle instrumenters levetid ved hjælp af standardrente og markedsrente på et finansielt instrument med det formål at nå op til nominel værdi af instrument, der sælges enten til diskontering eller præmie ved akkumulation og amortisering af renteudgifter til den regnskabsmæssige værdi af det finansielle instrument henholdsvis systematisk og konsistent.

Når markedsrenten er højere end kuponrenten, sælges obligationer med en rabat, da en køber er villig til at betale en lavere pris end obligationsprisen. Når markedsrenten er lavere end kuponrenten, sælges obligationer med en præmie. I en ideel situation svarer kuponrenten nøjagtigt til markedsrenten, hvilket betyder, at obligation udstedes til pålydende værdi.

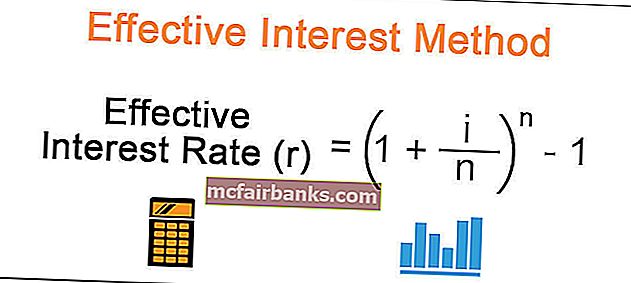

Formel for effektiv interesmetode

Formlen til beregning af effektiv rentemetode er som følger,

Effektiv rente (r) = (1 + i / n) ^ n - 1Hvor,

i = rentesats (kuponrente), n = antal perioder om året. Hvis der betales renter halvårligt, skal et antal år divideres med 2.

Eksempler på effektiv interessemetode

Nedenfor er eksemplerne til beregning af effektiv rentemetode -

Du kan downloade denne Excel-skabelon for effektiv interesse her - Effektiv interesse metode Excel-skabelon

Eksempel # 1 - Obligation / gæld udstedt til rabat

Et finansielt instrument udstedt med rabat betyder, at en køber har betalt mindre værdi end det finansielle instruments pålydende værdi. I et sådant scenario er forskellen mellem det betalte beløb og den bogførte værdi af obligationen en rabat og afskrives over obligationens løbetid. Hvert finansielt instrument bærer en rente, der kaldes en kuponrente, der betales årligt halvårligt til obligationsindehaveren.

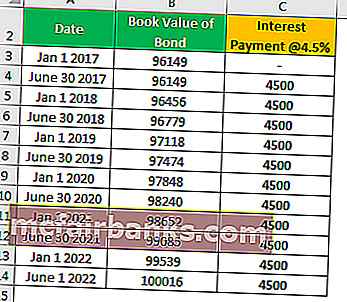

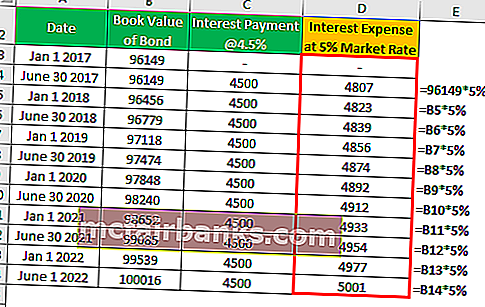

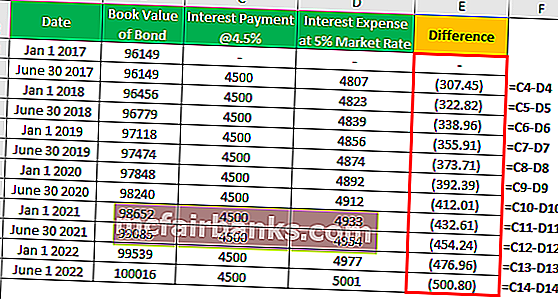

Forskellen mellem betalt kupon / rente og amortiseret rabat er en tilvækst til obligationsværdien. Ved løbetiden når en værdi af en obligation op til obligationens pålydende værdi og betales til obligationsejeren. Antag, at en 5-årig obligation på $ 100.000 udstedes med en 9% halvårlig kupon på et 10% -marked $ 96.149 i januar 17 med rentebetaling i juni og januar.

Løsning

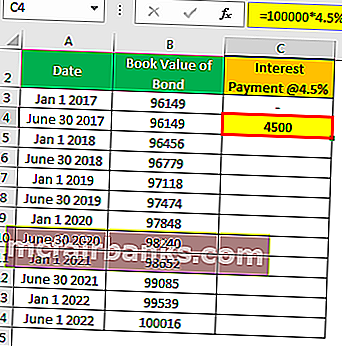

Beregning af rentebetaling

- = 100000 * 4,5%

- = 4500

Beregning af renteudgifter

Forskellen vil være som følger -

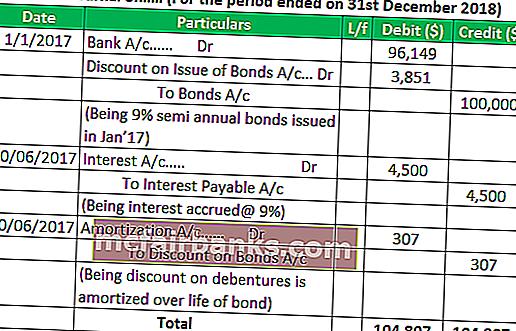

Regnskabsposter for obligationer udstedt med rabat

Lignende poster vil blive bestået hvert år. Ved udløb af obligationer debiteres aircondition og bank AC krediteres $ 100.000.

Eksempel # 2 - Obligation / obligationer udstedt til Premium

Et finansielt instrument udstedt til en præmie betyder, at en køber har betalt mere værdi end pålydende værdi af de finansielle instrumenter. I et sådant scenario er forskellen mellem det betalte beløb og den bogførte værdi af en obligation præmie og afskrives over obligationens løbetid. Hvert finansielt instrument bærer en rente, der kaldes en kuponrente, der betales årligt halvårligt til obligationsindehaveren.

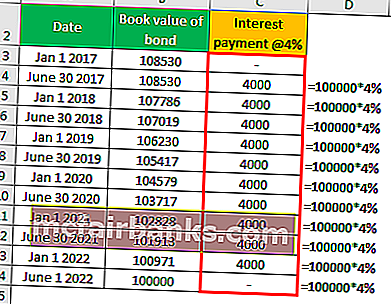

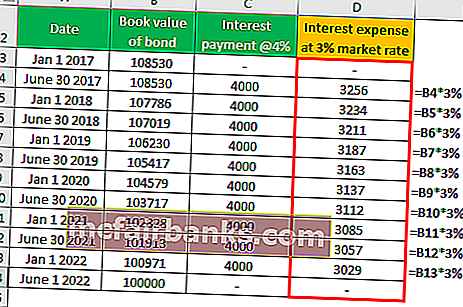

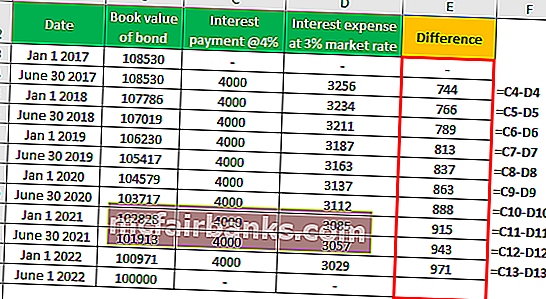

Forskellen mellem betalt kupon / rente og amortiseret præmie er afskrivning på værdien af en obligation. Ved udløb når den regnskabsmæssige værdi af obligationens nominelle værdi af obligationen og betales til obligationsejeren. Antag, at en 5-årig obligation på $ 100.000 udstedes med en 6% halvårlig kupon på et 8% -marked $ 108.530 i januar 17 med rentebetaling i juni og januar.

Løsning

Beregning af rentebetaling

Beregning af renteudgifter

Forskellen vil være som følger -

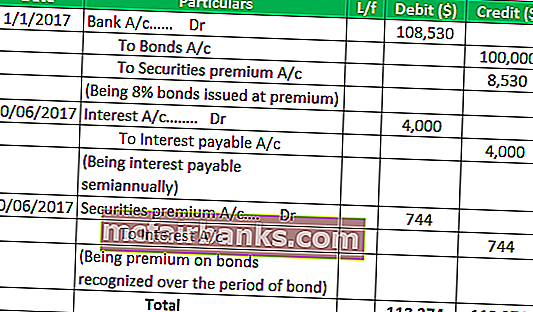

Regnskabsposter for obligationer udstedt til en præmie

Lignende poster vil blive bestået hvert år. Ved udløb af obligationer debiteres aircondition og bank AC krediteres $ 100.000.

Eksempel 3 - Obligation / obligationer udstedt til par

Et finansielt instrument udstedt til pari betyder, at køberen har betalt den nøjagtige værdi for de finansielle instrumenter. I et sådant scenario er kuponrenten lig med markedsrenten. Da værdiansættelsen af obligationen er nøjagtigt lig med obligationens pålydende værdi, er den effektive rentemetode ikke anvendelig. Normale journalposter videregives ved udstedelse af obligationer, periodisering og betaling af renter, betaling af hovedstol ved udløbet.

Praktiske anvendelser af effektiv interessemetode

- Obligationer / obligationer udstedt til rabat og præmie.

- Beregning af nutidsværdien af sikkerhedsindskud i henhold til IFRS.

- Beregning af nutidsværdien af minimumslejebetalinger under leasingaftaler.

Fordele

- Ingen pludselige gebyrer eller indtægter til resultatopgørelsen. Rabatter og præmier fordeles over obligationens løbetid.

- Bedre regnskabspraksis som matchende koncept anvendes i denne metode

- Fremtidig indvirkning på resultatopgørelsen er kendt i god tid, hvilket hjælper med at lave et mere præcist budget for renteudgifter.

Ulemper

- En metode er mere kompleks end den lineære afskrivningsmetode.

- Ikke nyttigt til afskrivning.

Konklusion

Baseret på ovenstående diskussion kan vi konkludere, at den effektive rentemetode er en mere nøjagtig måde til beregning af renteudgifter end andre metoder. Selvom metoden med effektiv rente har nogle begrænsninger, følges regnskabskonceptet som matchende koncept tydeligt i denne metode.